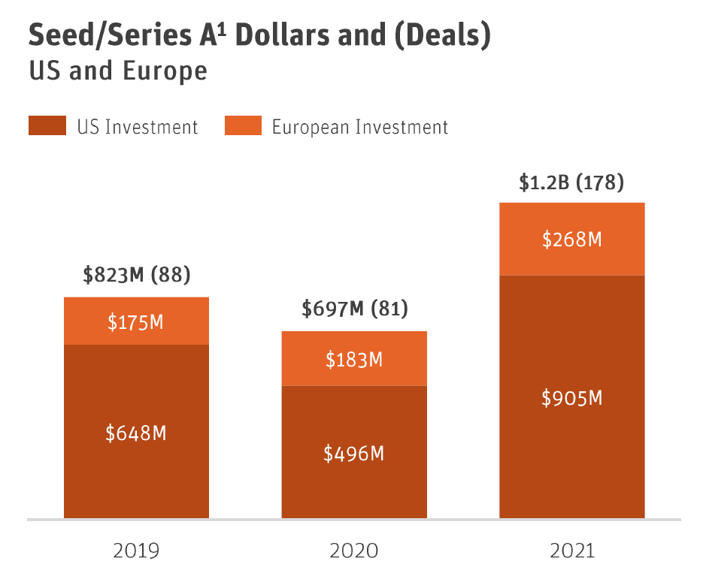

En el segundo semestre del año 2020 ya se veía una caída en la inversión en dispositivos médicos por cuestiones de la pandemia COVID; por lo que se asumía que los inversionistas seguirían siendo cautelosos, sin embargo, sabemos que no fue así. Al contrario, el monto total de inversión en el 2021 fue el más grande en la historia – aproximadamente $1.2 Mil Millones.

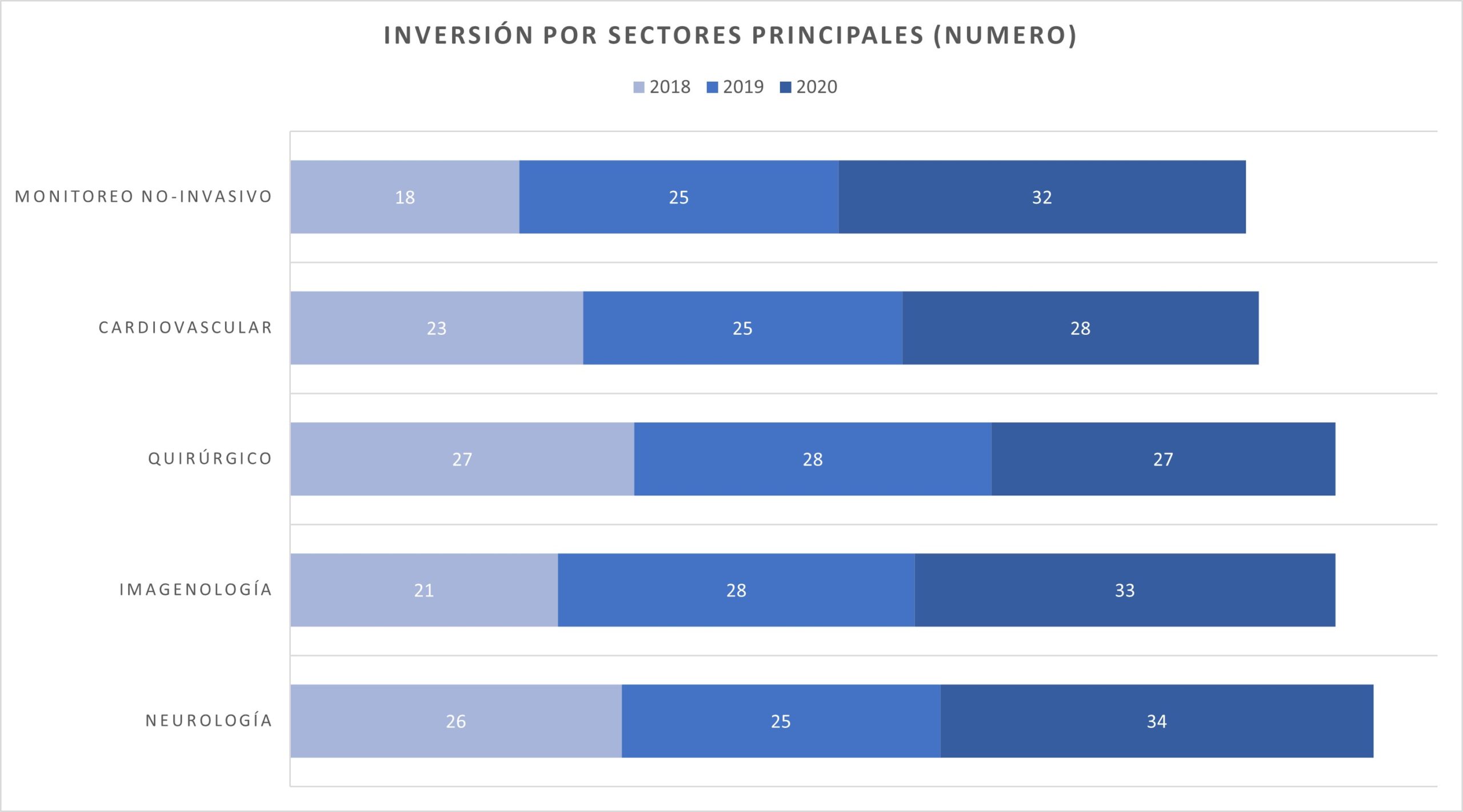

El verdadero motor de este crecimiento fue la inversión en el subsegmento de monitoreo no-invasivo y aquí, la pandemia tuvo un efecto clave – la necesidad de monitorear a pacientes fuera del hospital. Analizando más a fondo para entender la composición de este subsegmento, es evidente que el crecimiento ocurrió en múltiples áreas – startups en neurología (10) fueron las más exitosas en levantamiento de capital, seguidas por startups cardiovasculares (9), respiratorias (5) y metabólicas (3).

Interesantemente, las mayores inversiones en el sector ocurrieron en el subsegmento de dermatología. Esto es impresionante ya que la pandemia tuvo un efecto adverso en procedimientos electivos, que son los que dominan este subsegmento.

Finalmente, el segundo mercado más grande en el sector, el mercado europeo, demostró fuerte inversión en los subsegmentos de imagenología no-invasiva y también en oftalmología, subsegmentos donde la mitad de las inversiones fueron europeas.

A pesar de que la inversión total cayó en el año 2020, vemos que esto fue exclusivamente por la caída en inversión en el mercado estadounidense. Actualmente, hubo un crecimiento de casi 5% del 2019 al 2020 en Europa. Aun, con cambios en los montos totales año tras año, la proporción de inversión en dispositivos médicos en Europa queda en un rango de aproximadamente 20 a 25%.

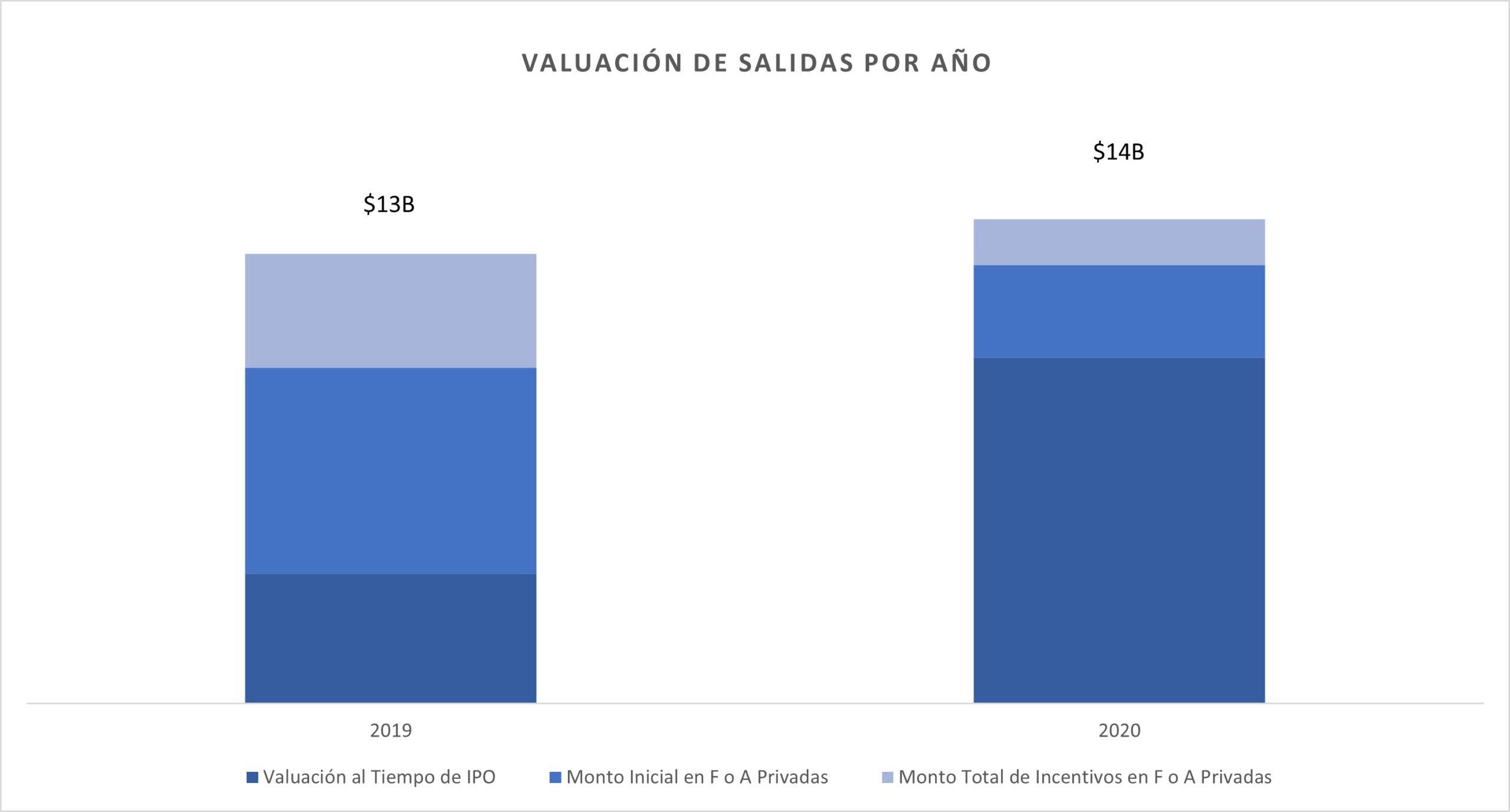

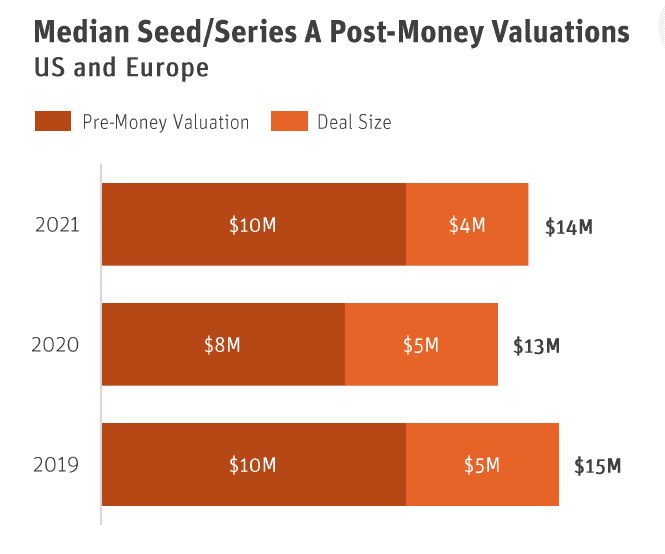

La siguiente figura muestra cómo ha cambiado la valuación promedio de startups en el sector durante los últimos tres años. En cada año, la primera barra representa la valuación promedio de los startups que los inversionistas asignaron y la segunda barra representa el monto promedio que se levantó por los startups. Podemos ver que las valuaciones pre-inversión bajaron del 2019 al 2020 (de un monto de 10 millones de dólares a 8 millones de dólares) y que el monto invertido no cambió – siguieron siendo 5 millones de dólares, en promedio. Claramente, los inversionistas fueron más cautelosos con sus inversiones en el 2020 y la implicación es que, en promedio, los inversionistas recibieron una representación accionaria del 38% en el año 2020 comparado a una de 33% en el 2021.

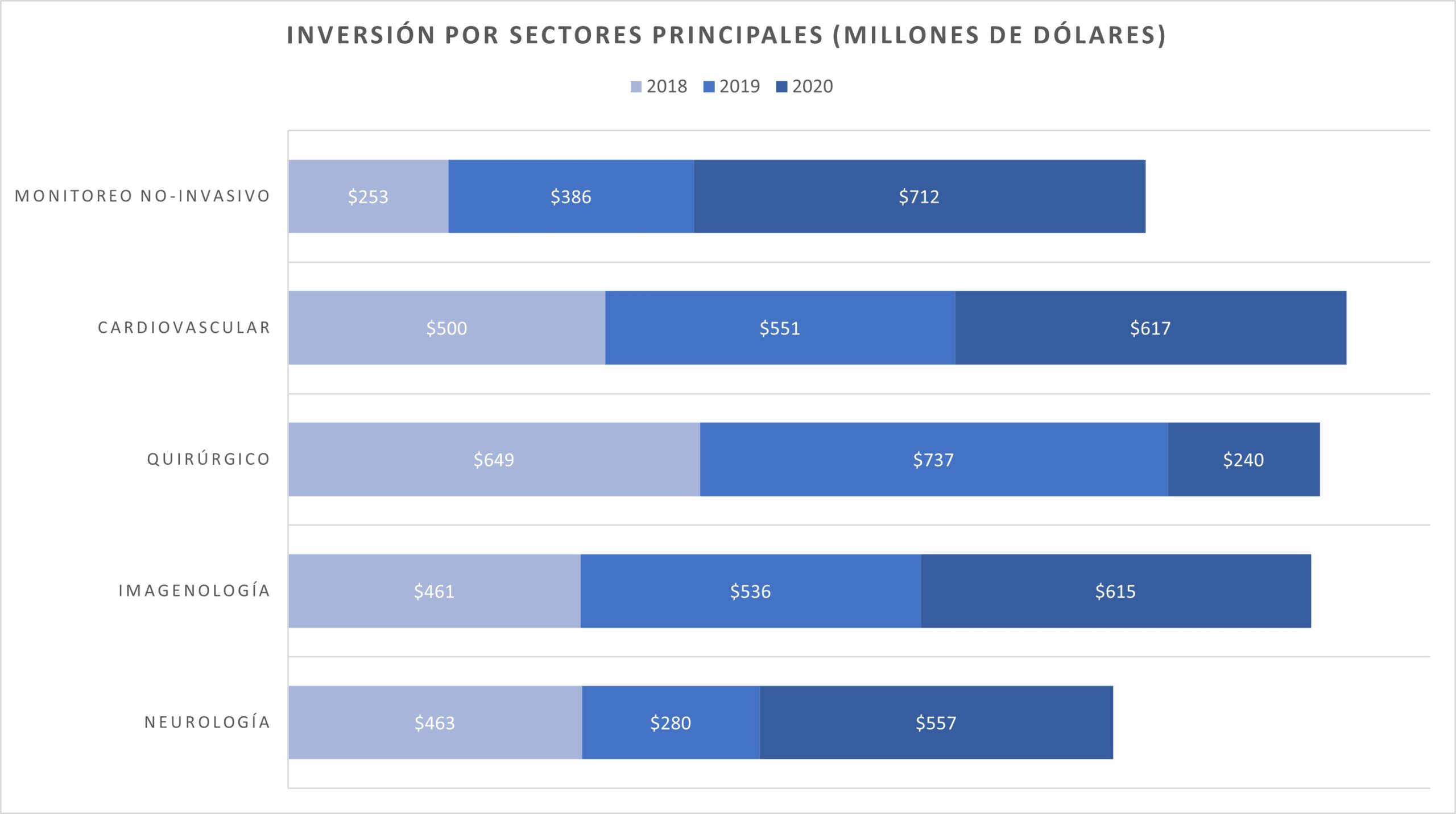

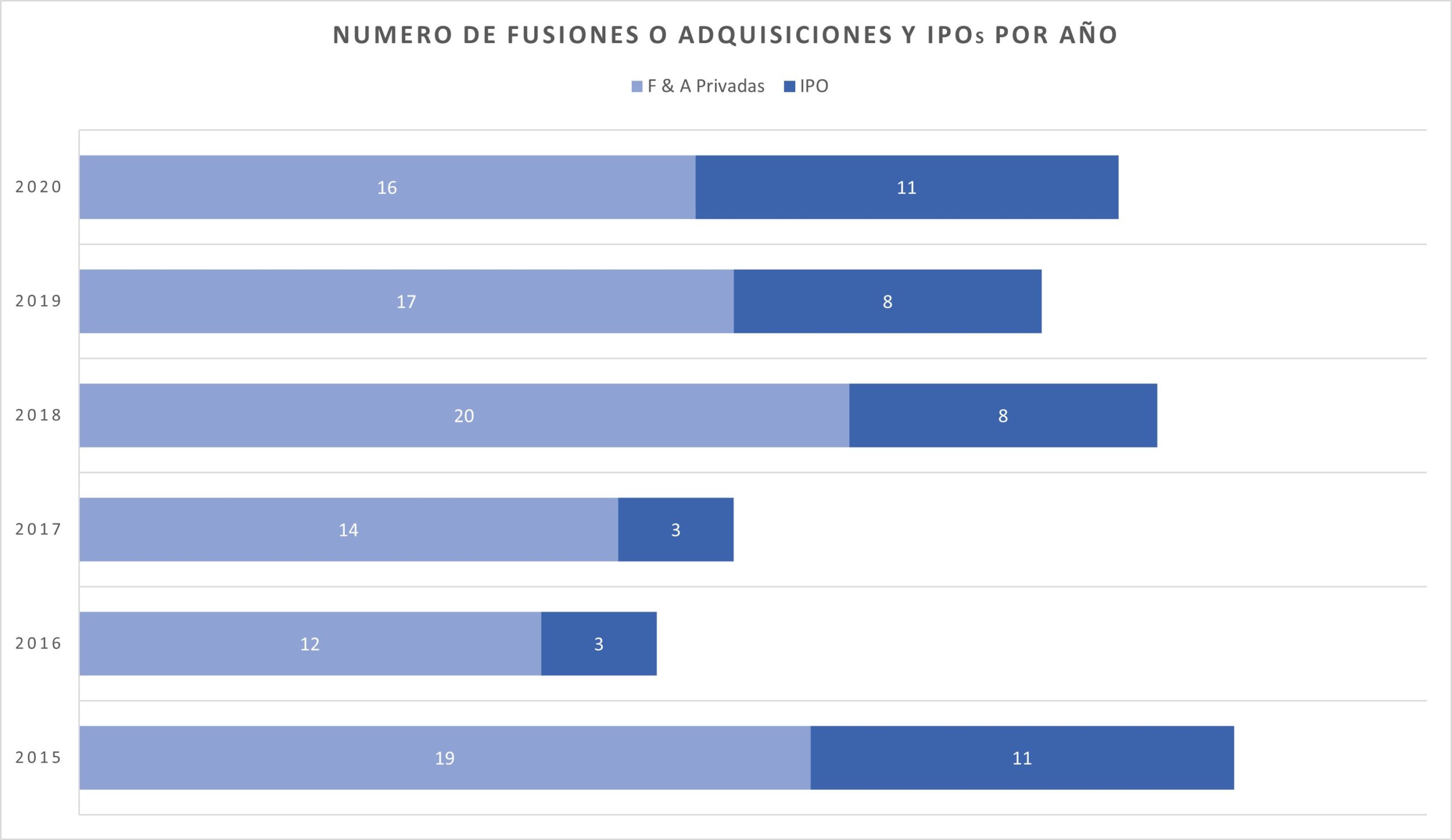

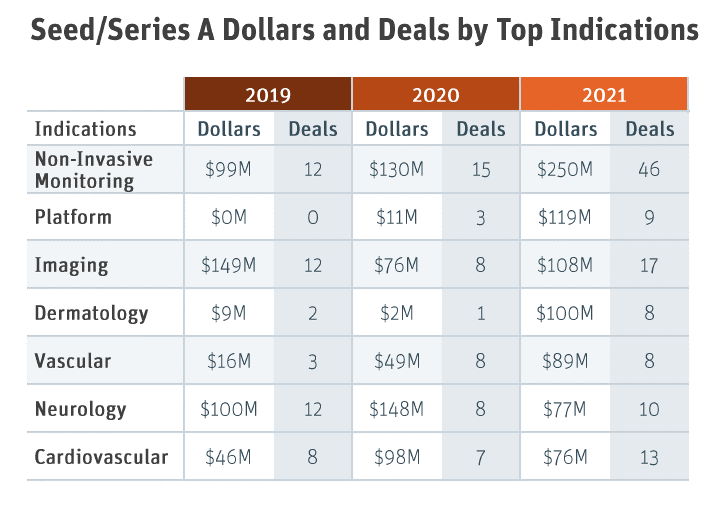

Finalmente, la siguiente tabla muestra los montos invertidos y el número de inversiones por año y por subsegmento. Claramente se ve la inflexión en el subsegmento de monitoreo no invasivo donde en el 2019 y 2020 hubo 12 y 15 inversiones en startups, respectivamente y luego en el 2021, se realizaron 46 inversiones. De la misma manera, es notable que el monto total de inversión sigue una trayectoria similar con el monto total del año 2021 casi doble del monto total del año 2020.

Otro subsegmento que también tuvo un crecimiento explosivo fue el de dermatología, ya que en los años 2019 y 2020 hubo solo 1 o 2 financiamientos de startups, pero en el siguiente año 2021, hubo 8 y un monto impresionante de 100 millones de dólares.

Queda claro que hay muchísimo interés en invertir en startups que tengan no solo buenas ideas, pero también todos los factores importantes para levantar capital, como una necesidad no cubierta que este pidiendo una nueva solución, propiedad intelectual que fuertemente proteja al startup y un equipo que ya haya tenido la experiencia de convertir una idea en un producto comercializado.

Para nuestro ecosistema mexicano seguimos luchando para establecer los factores que podrán detonar la inversión en dispositivos médicos. Por lo pronto, inversionistas mexicanos deben dirigir su vista hacia el norte: https://medaccelerablog.com/inversionistas-mexicanos-buscando-invertir-en-dispositivos-medicos-deben-dirigir-su-vista-hacia-el-norte/

Fuente: Silicon Valley Bank, Healthcare Investments & Exits Report